この記事では、粉飾決算について解説していきます。

粉飾決算は昔から発生しており、近年ではカネボウ・ライブドア・オリンパス・東芝などでニュースとなりました。

粉飾決算が発生するたびにその監査をしていた監査法人の責任が問われます。

粉飾決算には厳しい罰則があります。また会社の信用が失墜し、経営に深刻なダメージを受けることになりますので撲滅したいものです。

粉飾決算にはパターンがありますので、各パターンを確認して粉飾決算をどう見抜けばよいかを考えていきましょう。

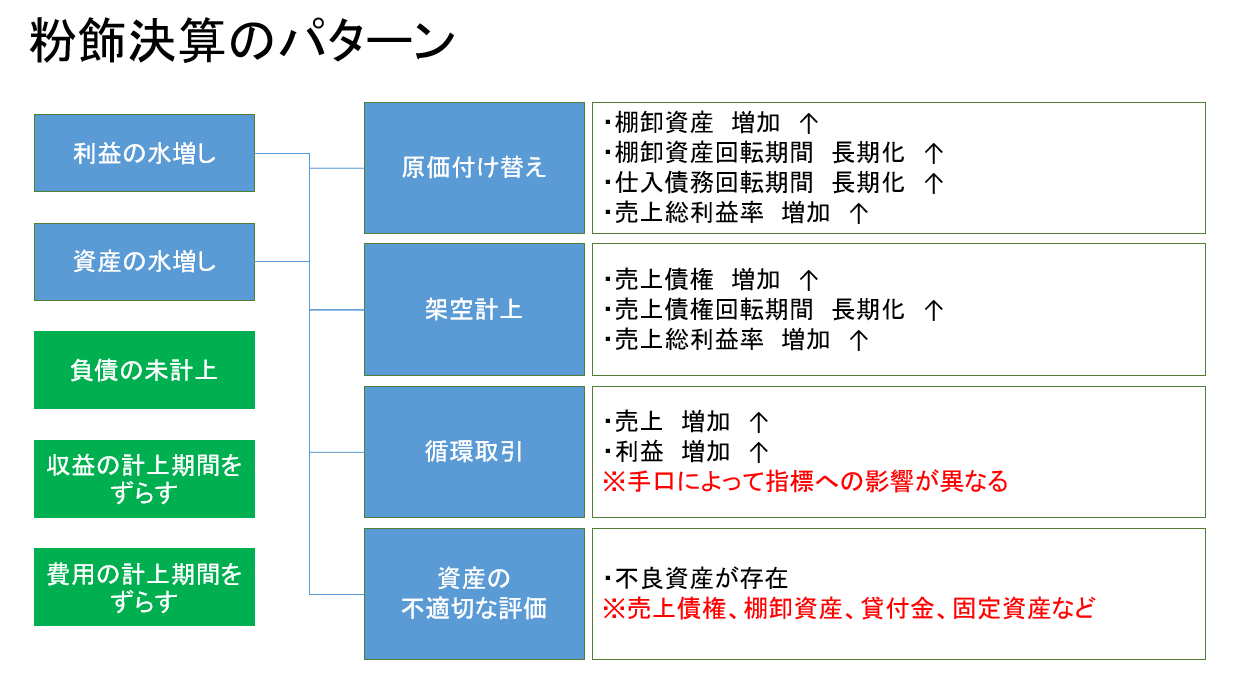

粉飾決算のパターン

粉飾決算にはいくつかのパターンがあり、それぞれのパターンについて財務指標への影響が異なります。

各パターンと財務指標への影響は画像の通りです。

利益の水増しを行うと資産の水増しが同時に発生することが多いです。

では、実際に粉飾決算をすると財務指標がどのように変化するのか実際の数値例を見てみましょう。

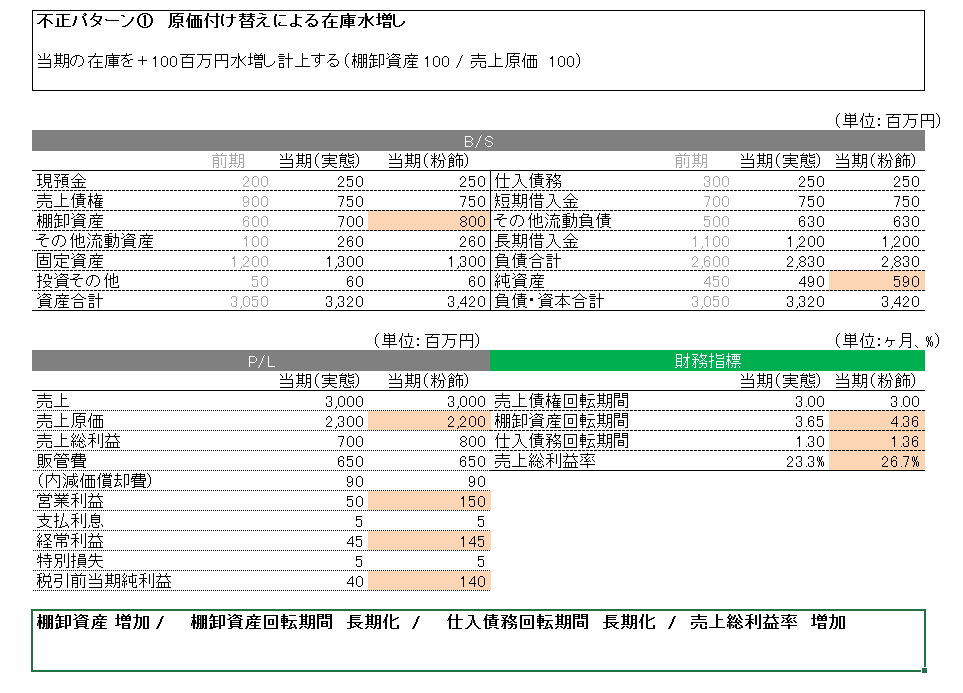

粉飾決算の例1:原価付け替え

まずは原価付け替えです。

売上原価の一部を棚卸資産に付け替えて計上することで売上総利益を捻出しようとする粉飾です。

では、実際の数値例で確認しましょう。

この通り、棚卸資産が+100百万円、棚卸資産回転期間が0.71カ月長期化、仕入債務回転期間が0.06カ月長期化、売上総利益率が+3.4%となりました。

このように、売上原価の一部を棚卸資産に付け替えて計上すると売上総利益率は良くなりますが、棚卸資産回転期間が長期化するため違和感が出てきます。

棚卸資産回転期間の長期化は販売が上手くいっていないことを表す可能性があるものですから、棚卸資産回転期間の長期化 + 売上総利益率の増加は違和感があるわけです。

このような棚卸資産回転期間の長期化 + 売上総利益率の増加を感知した場合は、なぜそのような事象となったのかを丁寧に検討する必要があります。

粉飾決算でない場合もありますが、何か特殊な事情が発生していると考えたほうがよいでしょう。

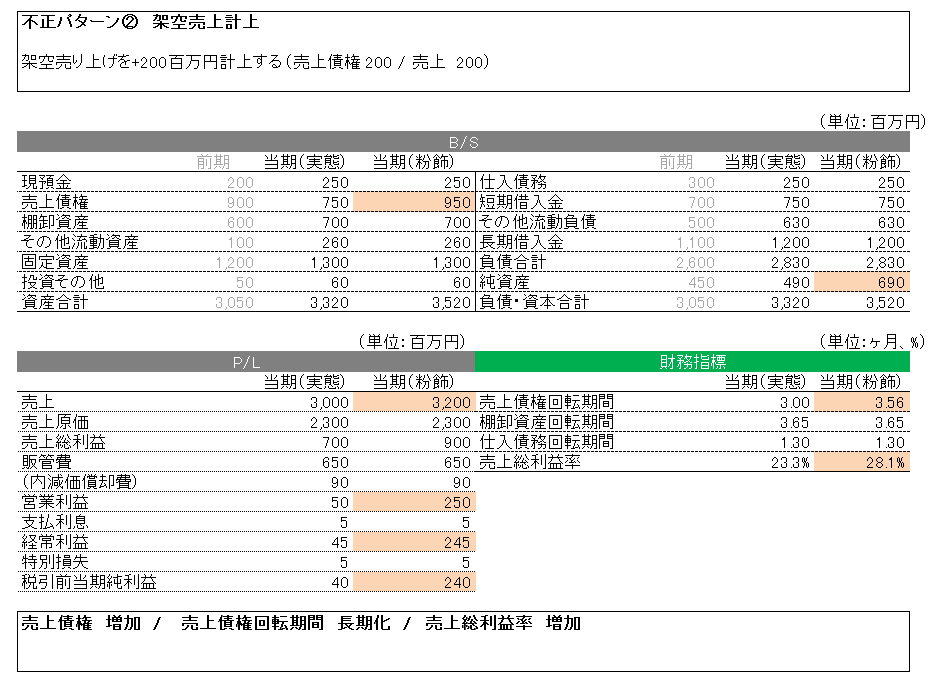

粉飾決算の例2:架空売上(入金偽装なし)

次に架空売上計上についてみていきましょう。

これは実際には売り上げがないにも関わらず売り上げたような仕訳を切って粉飾を行うことです。

では、実際の数値例で確認しましょう。

この通り、売上債権が+200百万円、売上債権回転期間が0.56カ月長期化、売上総利益率が+4.8%となりました。

売上債権回転期間が長期化するということは、現金回収できていない債権が長く残っていることを示します。

粉飾ではなくても、期末付近で大口の売上で利益率の高い案件があればこのような財務指標の数値となります。

そのような事象を識別していないにも関わらず、このような財務指標の動きとなった場合は、なぜそのような事象となったのかを丁寧に検討する必要があります。

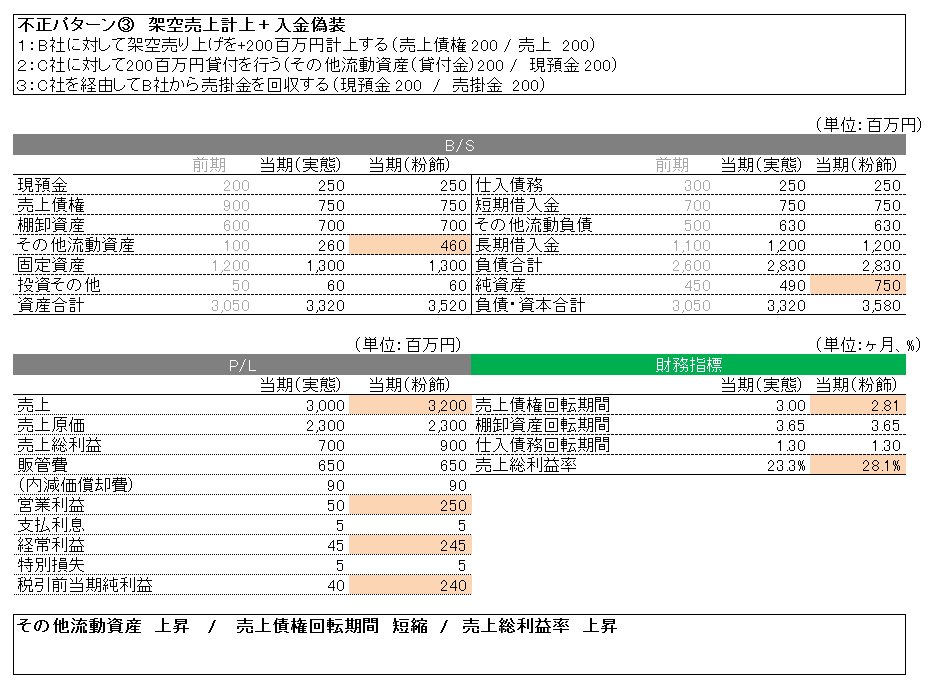

粉飾決算の例2:架空売上(入金偽装あり)

次は架空売上計上の例ですが、売上債権を回収したように見せかける手口についてみていきましょう。

これを行うには2社の協力が必要です。

具体的な手口としては、以下のようなものです。

1:B社に対して架空売り上げを計上する

2:C社に対して貸付を行う

3:C社を経由してB社から売掛金を回収する

実際の数値例で確認しましょう。

この場合は売上債権を回収したように見せかけているので、売上債権回転期間は0.19カ月短縮化しています。

その代わり、その他流動資産(貸付金)が+200百万円増加し、売上総利益率が+4.8%となります。

このように売上債権を回収しようと粉飾をすると、他の資産勘定が増えることになりますので、他の資産勘定の動きに注意して、大幅に増加したものがないかを確認することが有効です。

まとめ

以上のように、粉飾決算を行うと財務指標にゆがみが生じますので、そのゆがみをいかにとらえるかが腕の見せ所となります。

また、小規模な粉飾の場合には財務指標のゆがみが小さいですので発見が困難です。

そのため、別のアプローチで不正がなされていないか検討することになります。

例としては、不正のトライアングル(動機・機会・正当化)へのあてはめによる検討です。

詳しくは別の記事で述べたいと思います。

コメント