経済産業省は、2020年版「グローバルニッチトップ企業100選」を選定しています。

これは、世界市場のニッチ分野で勝ち抜いている企業や、国際情勢の変化の中でサプライチェーン上の重要性を増している部素材等の事業を有する優良な企業を選定するものです。

この「グローバルニッチトップ企業100選」に含まれている会社の1つである「ソディック」を見ていきます。

ソディックがどのような強みを持っているのかを理解していきましょう。

ソディックは何をしている会社?

ソディックは、ものづくりに欠かせない機械を製造・販売している会社です。

どのような機械をつくっているかというと・・・

工作機械事業(売上高構成比:67.7%)

放電加工機:水や油などの液体の中で、向かい合った金属の間に電気による火花を起こすことにより生じた熱で金属を溶かして加工する工作機械です

<イメージ>

新製品 リニアモータ駆動 高速・超精密 大型ワイヤ放電加工機 「AL800P」の開発および発売のお知らせ 〔09/28 ソディック〕 https://t.co/NH1if8tfEM pic.twitter.com/ZxuvDU3TiT

— JPubb 日本企業 リリース 機械 (@JPubbMachiNews) September 29, 2018

マシニングセンタ:複数の刃物を自動で交換できる装置を持ち、NCのプログラミング制御に従って穴開けや平面削りなどを1台でこなせる機械です

<イメージ>

機械の加工の瞬間を激写しました📸

こちらはソディック様のマシニングセンタで、

ドリルがリニアの力で高速回転することが特徴です✨💡 pic.twitter.com/Pw2mqTZd5n— ㈱中田製作所 (@nakataseisakusy) November 4, 2020

金属3Dプリンタ:金属を3Dプリントする機械です。

<イメージ>

反応ないのね。

ソディック 精密金属3Dプリンタ「OPM350L」

最大造形物寸法:350 × 350 × 350 mm

標準価格:7,000万円 pic.twitter.com/72kCZv0vYa— サシネちゃん (@sasinecyan) October 11, 2016

などです。

産業機械事業(売上高構成比:14.5%)

射出成型機等の開発・製造・販売をしています。

射出成形機とは、プラスチック製品を加工する機械です。

プラスチックの材料(樹脂)を溶かし、金型に流し込み(=射出)、固めて形を作ります(=成形)。

<イメージ>

本日は<射出成型機>についてです!

メカに携わっている方々なら一度は作ったであろうガンプラは、この機械のおかげで世の中に出回っています。 pic.twitter.com/yjW7yjt8mK— Mutsuazu@メーカー設計職 (@BQPbmQJlOBQWFHs) February 23, 2020

食品機械事業(売上高構成比:9.3%)

麺製造プラント、製麺機・米飯装置等の食品機械の開発・製造・販売をしています。

<イメージ>

【3月号掲載記事】

ソディックが手がける食品機械事業

製麺ラインや食品機械の設計・製造

(株)ソディック 食品機械事業部https://t.co/CB4rzTN3iq pic.twitter.com/oS4RpocwLI— 板金業界の専門誌 Sheetmetal ましん&そふと (@machinist_pub) March 1, 2016

その他の事業(売上高構成比:8.5%)

- プラスチック成型品等の開発・製造・販売

- リニアモータ応用製品・セラミック製品とその制御機器、LED照明等の開発・製造・販売

- 放電加工機のリース 等 です。

ソディックの強みは?

経済産業省は、2020年版「グローバルニッチトップ企業100選」によると、

ソディックは「NC放電加⼯機」で受賞をしています。

NCとは、数値制御のことで、工作機械やロボットなどの動作を数値情報とサーボ機構によって制御することを言います。

ソディックの放電加工機は世界首位級のマーケットシェア。

世界トップクラスの加工精度・加工速度・加工品質や微細で複雑な金型等の製作が可能であることが強みになっています。

ソディックの弱みは?

有価証券報告書(2019年12月期)の【事業の状況】の中から、一般的なものを除きソディック特有と認められるリスクを記載します。

人材の確保及び育成に関するリスク

高度な専門技術を持ったエンジニアや、経営戦略やグローバルな組織運営等のマネジメント能力に優れた人材の確保、育成が記載されています。

また、従業員の世代交代が進む中、ソディックが長年培ってきた高度な技術・技能を有する人材から次世代を担う若手技術者へのコア技術の伝承も非常に重要な課題だと認識しているようです。

ここで、ソディックの過去5年間の従業員の状況と平均年間給与を見ていきましょう。

2019年12月31日現在 従業員数:841人、平均年齢:40.9歳、平均勤続年数:13.6年、平均年間給与:569.7万円

2018年12月31日現在 従業員数:755人、平均年齢:41.2歳、平均勤続年数:14.3年、平均年間給与:611.3万円

2017年12月31日現在 従業員数:701人、平均年齢:41.5歳、平均勤続年数:14.6年、平均年間給与:590.2万円

2016年12月31日現在 従業員数:645人、平均年齢:41.5歳、平均勤続年数:14.5年、平均年間給与:576.4万円

2015年12月31日現在 従業員数:622人、平均年齢:41.4歳、平均勤続年数:14.4年、平均年間給与:582.1万円

製造業の平均年収は40代で500~600万円と言われていますので、平均的な給与といえそうですね。

参考:https://www.manpowergroup.jp/column/career/seizo-salary.html

為替相場の大幅な変動によるリスク

工作機械事業において、主要製品の約半数をタイの現地法人が製造しているため、タイバーツにおける対円・対米ドル為替相場の大幅な高騰が発生すると製品の製造コストの増大につながり、ソディックの業績が影響を受ける可能性があります、との記載があります。

なお2021年2月時点では、タイバーツにおける対円・対米ドルに対して高騰しているわけではないようです。(1バーツ=0.033ドル、1バーツ=3.51円)

仕入れに関するリスク

機械の主要構造体である鋳物(いもの:金属をとかし、鋳型に流し込んで器物を作るための製品)や加工タンクなどに使用されるステンレス材、消耗品等に使われる真鍮(しんちゅう:銅と亜鉛の合金で、亜鉛が20%以上のもの)や銅等の価格の高騰が長期化した場合、製品の原価に大きな影響を及ぼす可能性があります。

また、受注の一時的集中や天災等の影響による仕入先の部材供給能力低下などで、部材の需要量が供給量を大きく超えた場合、生産数量の不足から受注機会の損失が生じる可能性がある旨が記載されています。

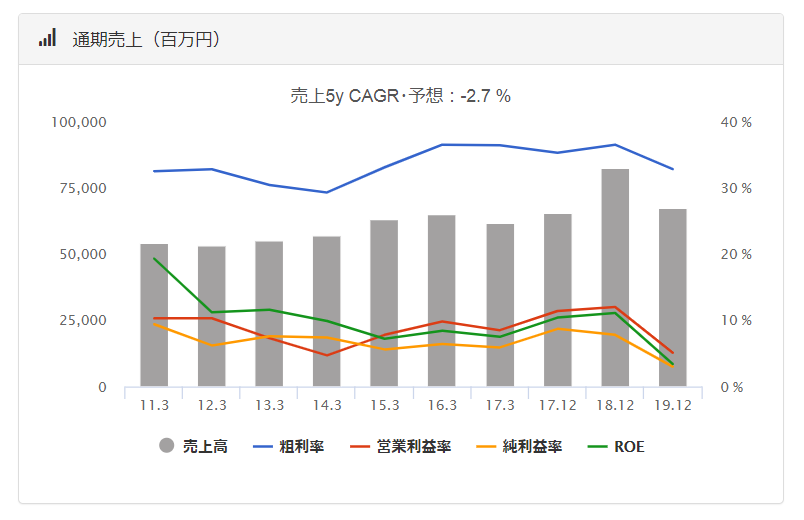

ソディックの業績は?

バフェット・コードをつかって業績を見ていきましょう。

(バフェット・コードより)

| 決算年度 | 2019 | 2018 | 2017 |

| 売上高(円) | 67,591,000,000 | 82,716,000,000 | 65,604,000,000 |

| 売上総利益率(%) | 32.8 | 36.5 | 35.3 |

| 営業利益率(%) | 5.1 | 12 | 11.4 |

| 純利益率(%) | 3 | 7.8 | 8.7 |

| ROE(%) | 3.4 | 11.1 | 10.4 |

| ROA(%) | 1.7 | 5.4 | 4.7 |

| 営業CF(円) | 8,336,000,000 | 9,275,000,000 | 4,522,000,000 |

| 投資CF(円) | -5,609,000,000 | -8,188,000,000 | -4,715,000,000 |

| 財務CF(円) | -2,228,000,000 | -3,485,000,000 | -439,000,000 |

| 自己資本比率(%) | 51 | 49 | 45 |

売上は右肩上がりで上昇。利益率も高い水準です。

2018年12月期から2019年12月期にかけて売上が落ちていますが、これは、米中貿易摩擦の影響により国内外の設備投資が減少したことが要因のようです。

キャッシュ・フロー面にも違和感があるところはなく、自己資本比率も50%前後と高い水準を確保していることから財務リスクは低いと思われます。

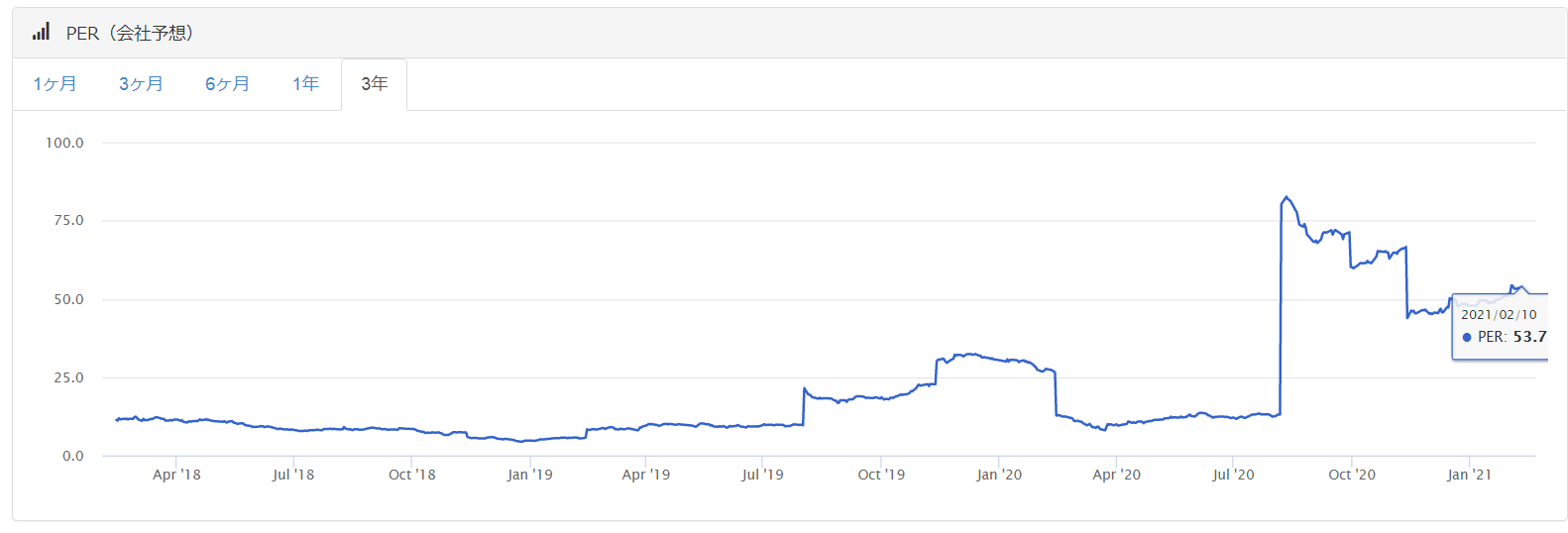

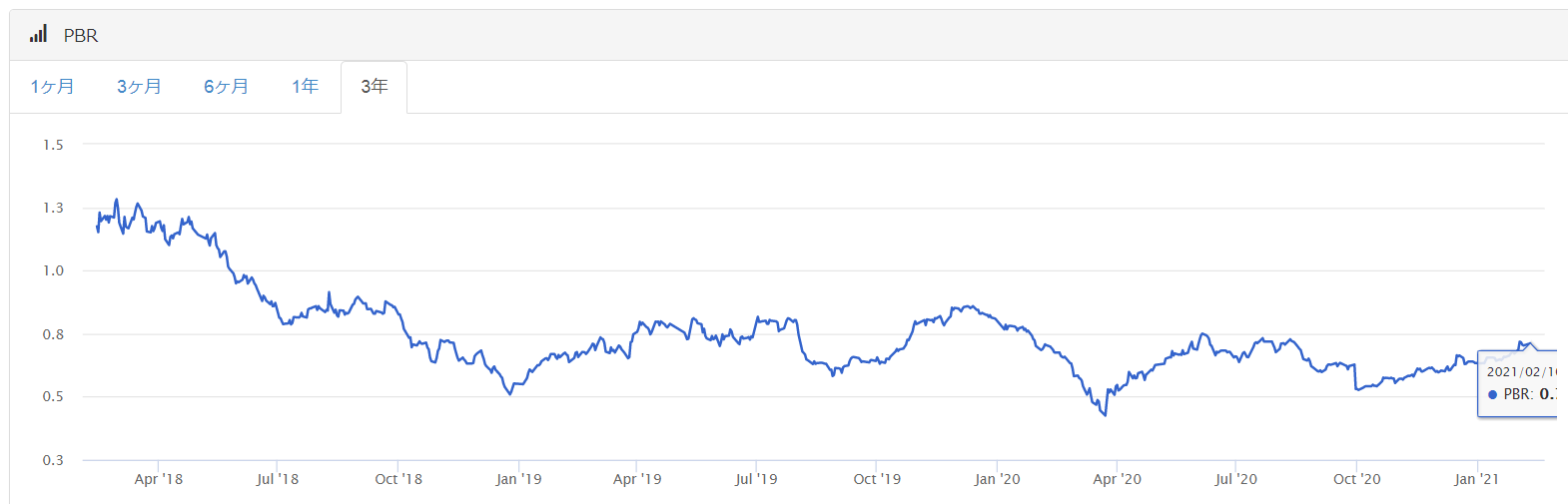

ソディックの株価は割高?割安?

株価が割安が割高かどうかを考える指標として、PERとPBRを利用します。

<用語と基準について>

PER:株価収益率(Price Earnings Ratio)。「1株当たりの当期純利益(単に1株当たり利益、1株益ともいう)」の何倍になっているかを示す指標。15倍を目安に考えます。

PBR:株価純資産倍率(Price Book-value Ratio)。株価が直前の本決算期末の「1株当たり純資産」の何倍になっているかを示す指標。1倍を目安に考えます。

ソディックの株価は2021/2/10終値で990円です。

これでPERとPBRを計算すると、PERは53.7倍 > 15倍。 PBRは0.7倍 < 1倍 となっています。

つまり、収益率からみると割高で純資産側からみると割安という結果になっています。

なお、PERとPBRの推移は以下のようになっています。

(バフェット・コードより)

まとめ

技術力が高いニッチ企業としてこれからの楽しみな企業です。

今後も要注目ですね。

コメント