経済産業省は、2020年版「グローバルニッチトップ企業100選」を選定しています。

これは、世界市場のニッチ分野で勝ち抜いている企業や、国際情勢の変化の中でサプライチェーン上の重要性を増している部素材等の事業を有する優良な企業を選定するものです。

この「グローバルニッチトップ企業100選」に含まれている会社の1つである「NITTOKU」を見ていきます。

NITTOKUがどのような強みを持っているのかを理解していきましょう。

NITTOKUは何をしている会社?

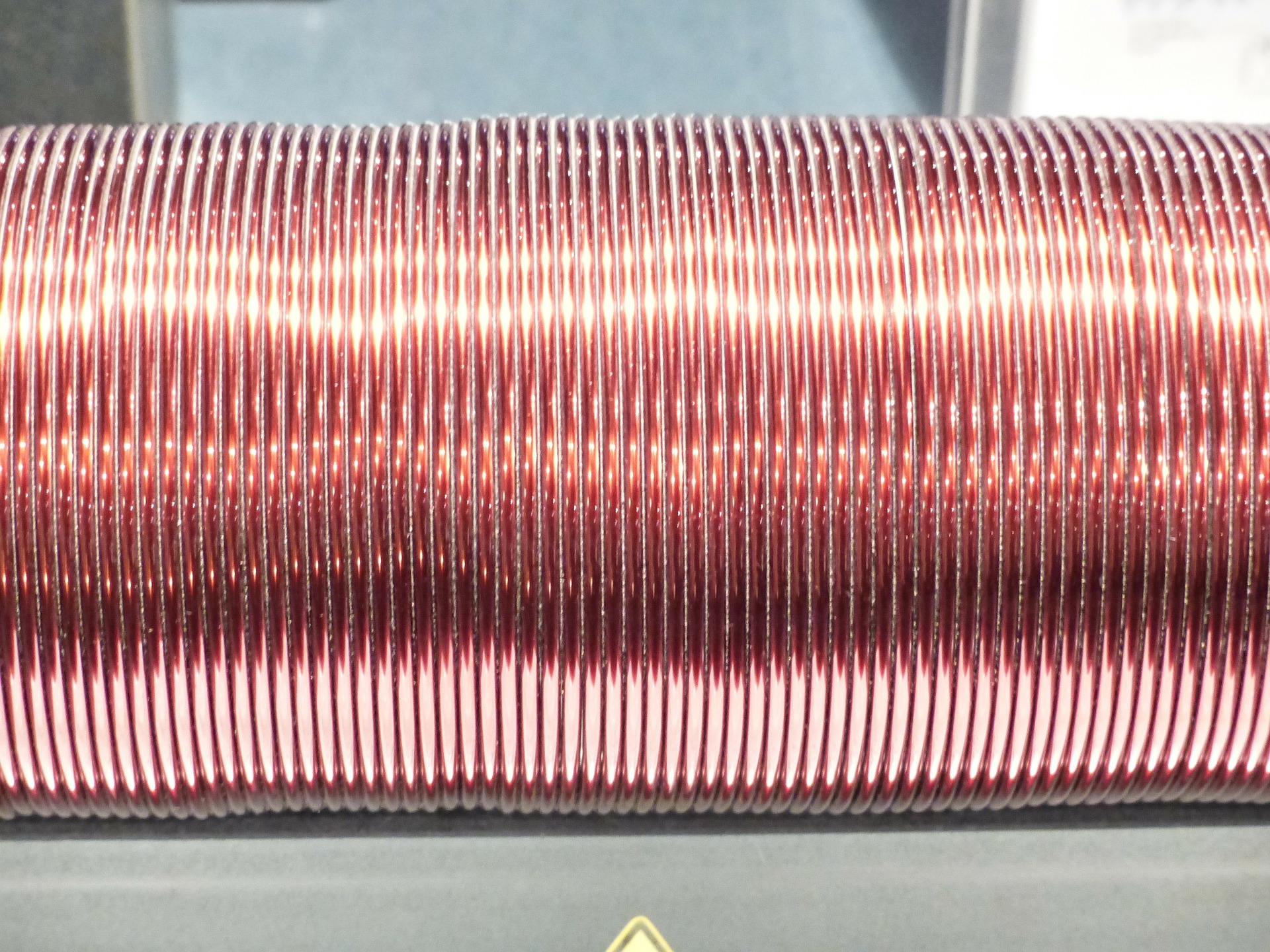

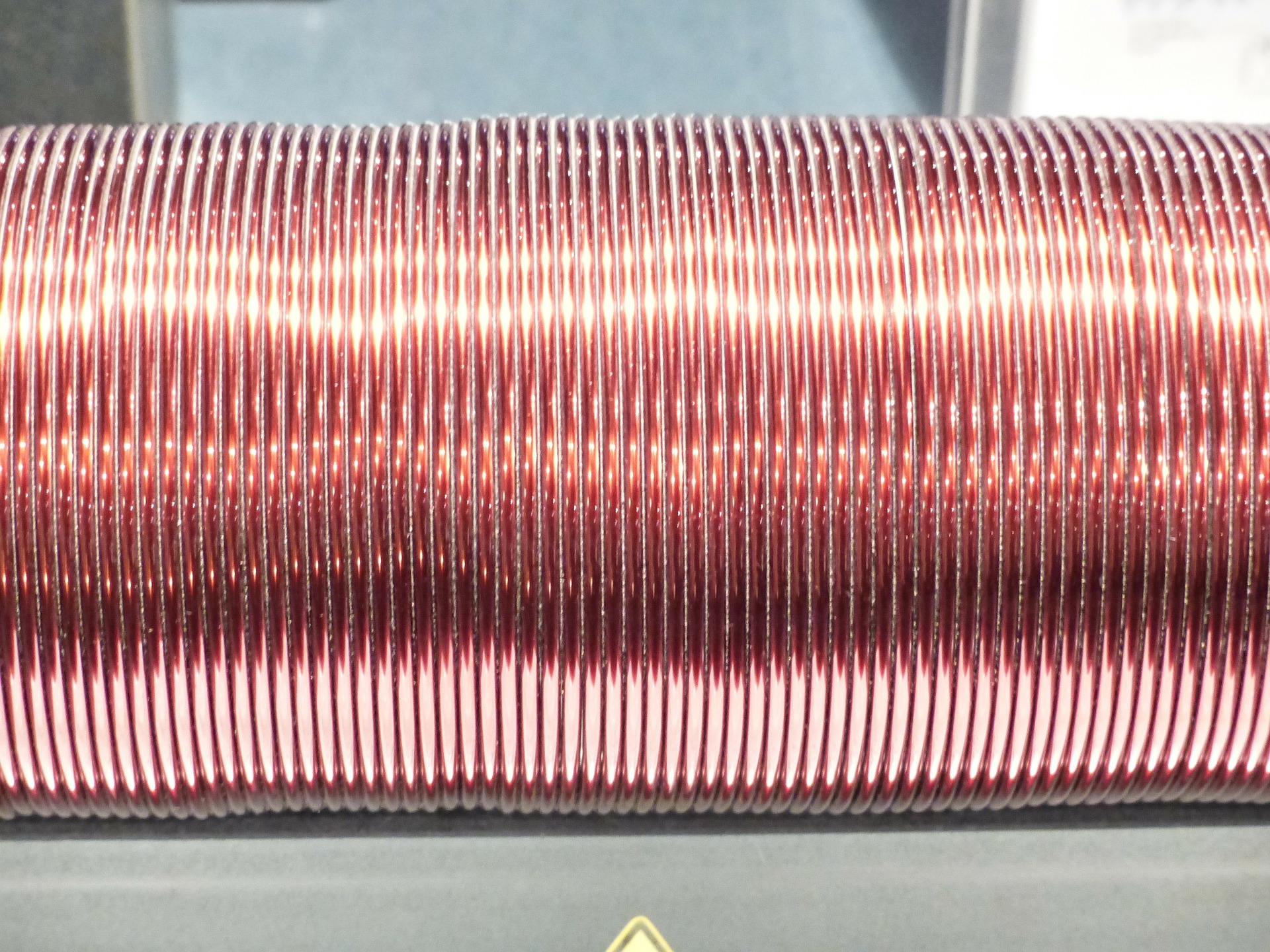

NITTOKUは精密FAメーカーとして、

❶コイル・モータ用自動巻線機を中心に、フィルム・ワイヤ用巻取り・搬送設備、機構部品・デバイス等のFA設備の開発、製造、販売等を主な事業とするとともに、

❷非接触ICタグ・カード及びカード用インレットの製造、販売事業

を行っています。

【製品画像】 出典:https://nittoku.co.jp/product/

【会社紹介動画】

巻線機とは?

巻線機とは、巻線からコイルを製造する機械のことを言います。

コイルとは、針金などひも状のものを、螺旋状や渦巻状に巻いたもののことです。

電気回路における素子として用いられるほか、ばねとしても利用されます。

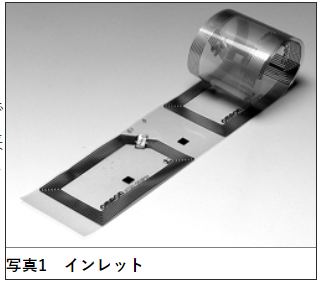

インレットとは?

【出典:https://xtech.nikkei.com/it/article/COLUMN/20060405/234592/】

ICチップに金属製のアンテナを取り付けて、セロハンなどで封入したもの。

インレットの状態では、衝撃などでICチップとアンテナが剥離(はくり)する恐れがあるため、通常そのままでは使えない。

樹脂でコーティングする、紙の間に挟みこんでシール状にする、といった加工が必要になる。

NITTOKUの強みは?

高い提案力と技術力

経済産業省は、2020年版「グローバルニッチトップ企業100選」によると、

NITTOKUは「精密FAライン設備」で連続受賞をしています。

NITTOKUは「巻く」技術を中心に、コイル・モータ用自動巻線機を中心とした精密FAライン設備を開発・製造していますが、

その事業形態は、長年培った巻線技術をベースに、お客様の要望や問題を伺うソリューション型の事業。

お客様の課題やニーズのヒアリングから始まり、開発・設計/プログラム作成、資材調達・加工、組立・加工、最終調整・納品と進んでいきますが、そこで必要となるのは、お客様の課題やニーズをくみ取る高い提案力とそれを実現する高い技術力。

NITTOKUの自動巻線機分野でのシェアは、世界でNo.1となっていることは、この提案力と技術力がいかに高いかを物語っています。

業界シェアNo.1

NITTOKUの自動巻線機分野でのシェアは世界でNo.1です。

この実績もNITTOKUの強みです。

やはりNo.1の会社に受注が集まりますからね。

NITTOKUの弱みは?

有価証券報告書(2020年12月期)の【事業の状況】の中から、一般的なものを除きNITTOKUに特有と認められるリスクを記載します。

要約すると以下の通りです。

・これまでにない技術等を要する難易度の高い案件であっても受注することがあり、場合によっては追加工数等により費用増加となる可能性がある

・顧客の生産活動に支障をきたした場合には、発生した損害について賠償を求められ、業績に影響を及ぼす可能性があります

技術革新・技術開発・知的財産権等から生じるリスク

リスクの内容

NITTOKUグループでは、これまでにない技術等を要する難易度の高い案件であっても、将来の収益性、成長性の評価がリスクを上回ると判断した場合には、開発及び生産に取り組む方針としています。

そのため当初に見込んだ成果が得られない場合や当初見積もりを超える部材費、追加工数等が発生することもあり、この場合、売上計上時期の後ずれや売上原価、開発費用が増加することとなります。

また、事業活動において生ずる知的財産権に関しても、その保護、使用において不測の事態などが生じた場合、補償あるいは訴訟費用等、当初想定を上回る費用や損害金が発生することがあります。

なお、こうした開発に係る活動は、知識、経験値として当社グループに蓄積され、当社の技術力、現場力としてグローバルニッチトップの強みとなり、事業に活かされていますが、対象となる製品や部品が大きく変化し、例えばモータに代わる駆動デバイスが開発されるなど他社の技術領域に属する大きな技術革新があった場合においては、業績及び財政状態に大きく影響を及ぼす可能性があります。

製品取引から生じるリスク

リスクの内容

NITTOKUグループでは、顧客の要請に応じたさまざまな顧客専用設備を受注、生産しており、社内基準などに基づき厳格な品質管理を実施した設備を顧客の生産計画にあわせ納品しています。

しかし、不測の事態により製品の瑕疵や納期の遅延が生じ、顧客の生産活動に支障をきたした場合には、発生した損害について賠償を求められ、当社グループの業績及び財政状態に影響を及ぼす可能性があります。

リスクへの対応策

これら損害賠償ついては、万が一の発生に備え、損失補填できるよう可能な限り付保していますが、対象とならない事象もあるため、生産・品質管理部門を中心に発生を抑制する仕組みを構築しています。

また、NITTOKUグループでは、国内外の様々な取引先に対する売掛金、前渡金などの信用供与を行っていますが、取引先において財政状態の悪化や経営破綻等が生じた場合、業績及び財政状態に影響を及ぼす可能性があります。

なお、NITTOKUグループでは、信用調査や信用リスクに応じた取引限度額の設定など、信用リスクの管理のための施策を講じて発生防止に努めています

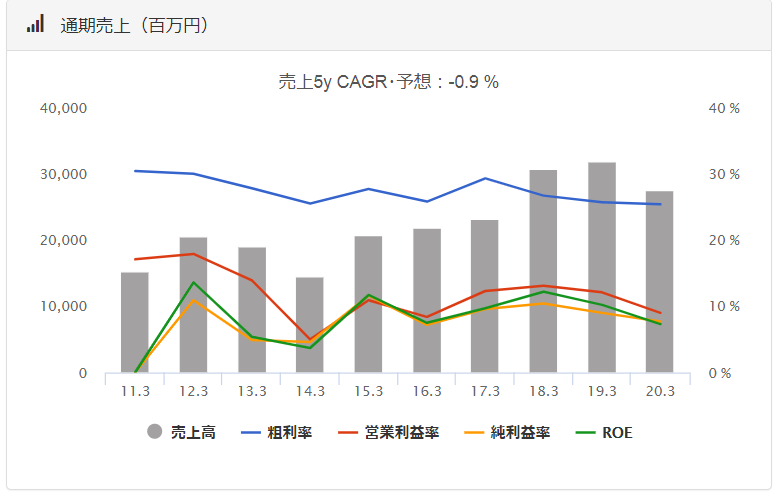

NITTOKUの業績は?

バフェット・コードをつかって業績を見ていきましょう。

(バフェット・コードより)

| 決算年度 | 単位 | 2019 | 2018 | 2017 |

| 売上高 | 円 | 27,492,121,000 | 31,835,923,000 | 30,691,962,000 |

| 売上総利益率 | % | 25.4 | 25.7 | 26.7 |

| 営業利益率 | % | 9 | 12.1 | 13.1 |

| 純利益率 | % | 7.7 | 9 | 10.4 |

| ROE | % | 7.3 | 10.2 | 12.2 |

| ROA | % | 5.6 | 7.4 | 8.5 |

| 自己資本比率 | % | 78 | 73 | 70 |

| 営業CF | 円 | 3,246,042,000 | 1,016,469,000 | 889,826,000 |

| 投資CF | 円 | -1,800,940,000 | -2,424,978,000 | -886,262,000 |

| 財務CF | 円 | -543,745,000 | -560,048,000 | -506,934,000 |

売上・利益率とも安定した値で推移しています。

営業利益率は10%前後で高い利益率を誇っています。

キャッシュ・フローにも問題点は見当たらず、自己資本比率も70%を超える高い水準を確保していることから財務リスクは低いと思われます。

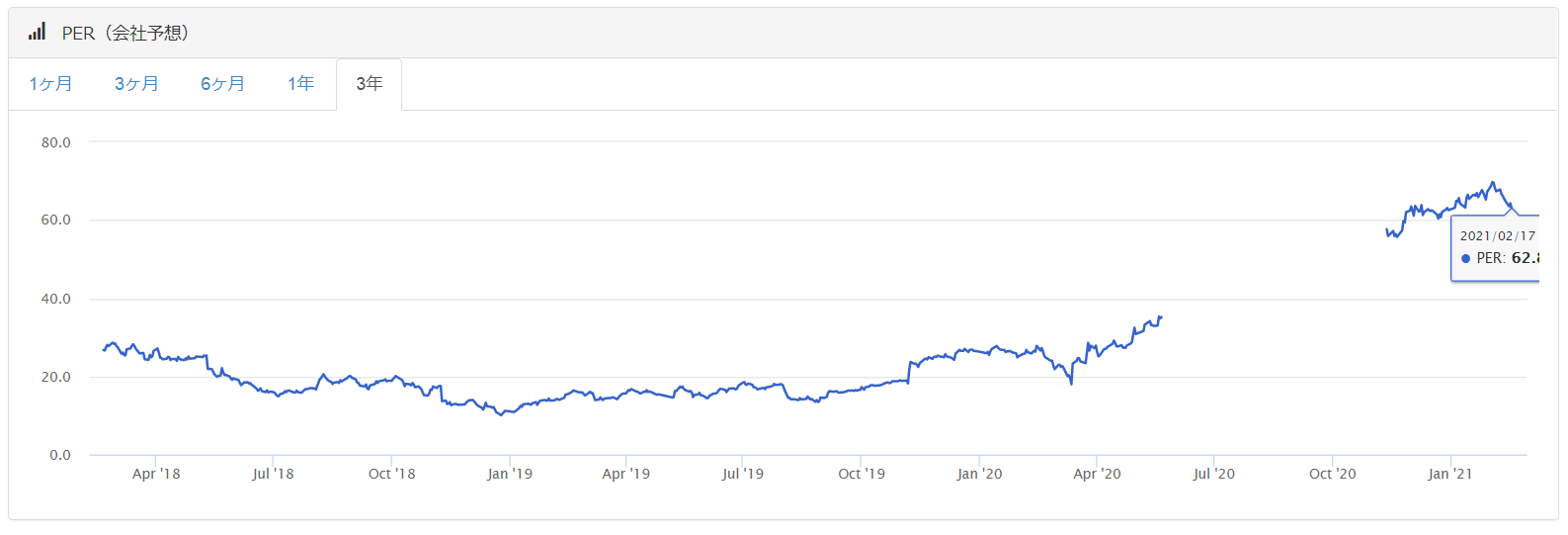

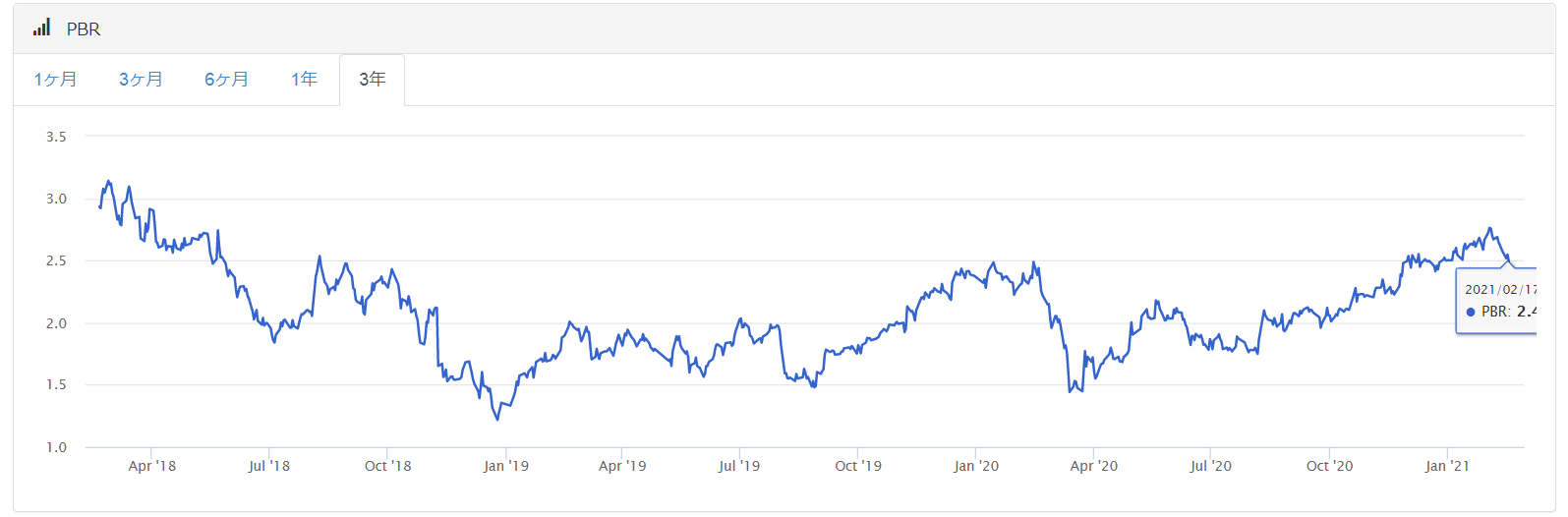

NITTOKUの株価は割高?割安?

株価が割安が割高かどうかを考える指標として、PERとPBRを利用します。

<用語と基準について>

PER:株価収益率(Price Earnings Ratio)。「1株当たりの当期純利益(単に1株当たり利益、1株益ともいう)」の何倍になっているかを示す指標。15倍を目安に考えます。

PBR:株価純資産倍率(Price Book-value Ratio)。株価が直前の本決算期末の「1株当たり純資産」の何倍になっているかを示す指標。1.5倍を目安に考えます。

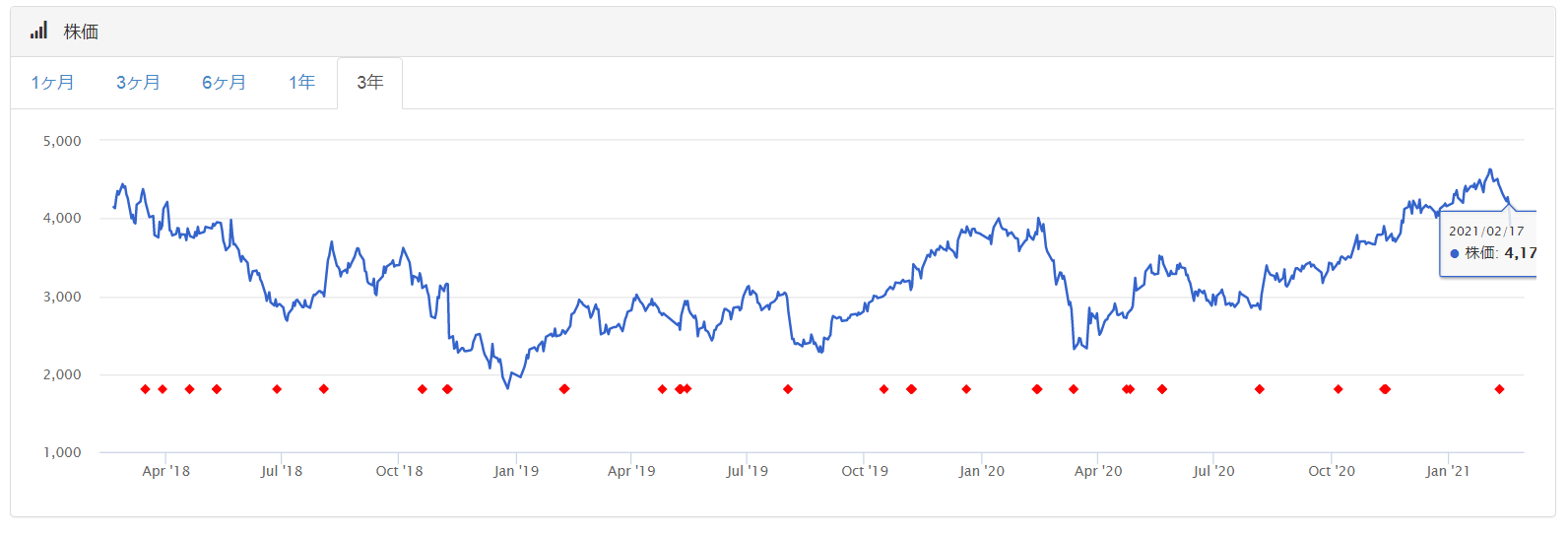

NITTOKUの株価は2021/2/17終値で4,175円です。

これでPERとPBRを計算すると、PERは62.9倍 > 15倍。 PBRは2.5倍 > 1.5倍 となっています。

つまり、収益率から見ても純資産から見ても割高という結果になっています。

なお、PERとPBRの推移は以下のようになっています。

(バフェット・コードより)

株価の推移は以下の通りです。

コメント