はじめに

この記事を見ていただきありがとうございます。はる(Twitter:@haru_2006ppe)と申します。

私は、会計コンサルタントとして数多くの会社を分析してきました。

その経験で培ったノウハウをこの記事にギュッと詰め込んで、あなたにお届けします。

この記事の内容

この記事は以下の内容で構成されています。

❶会社の歴史の把握方法

❷会社の事業概要の理解の方法

❸同業他社との比較のノウハウ

❹株主構成の理解の方法

❺経営者の質を見る方法

❻事業及び企業の成長性を予想する方法

❼収益性以外の財務諸表に関する分析の方法

いずれも、ファンダメンタル分析には不可欠の内容です。

これらを実際の分析事例とともにご紹介していきます。

はっきり申し上げて、このようなファンダメンタル分析を実例付きでくわしく紹介している教材は存在しないので貴重です。

あなたのお役に立てることをとてもうれしく思います。

それでははじめていきましょう。

❶会社の歴史の把握方法

まずは、会社がどのように成り立って、現在まで来たのかについてです。

会社の成り立ちがわかることで、その会社のカルチャーや強み・弱みを考えやすくなります。

会社の歴史は、具体的には以下の方法で情報を得ることができます。

方法①:会社ホームページを見る。

方法②:有価証券報告書の「沿革」をみる。

では、具体的に実例をおみせしましょう。

これからお示しする実例は全て、エスプール(証券コード:2471)という障がい者の人材派遣を中心に行っている会社でお話しします。

エスプールの会社ホームページを見ると、会社の歴史が記載されています。

株式会社エスプールは、東京都新宿区高田馬場に人材関連のアウトソーシング事業、マーケティング関連のアウトソーシング事業を目的として1999年に創業したことがわかりますね。

また、どの事業をいつ始めたのか、上場したのはいつかといった情報がわかります。

開始する事業が古い方が、その会社の根幹をなす事業です。

その事業で得たノウハウなどを転用して新しい事業へ進出する、という流れで企業は成長していきます。

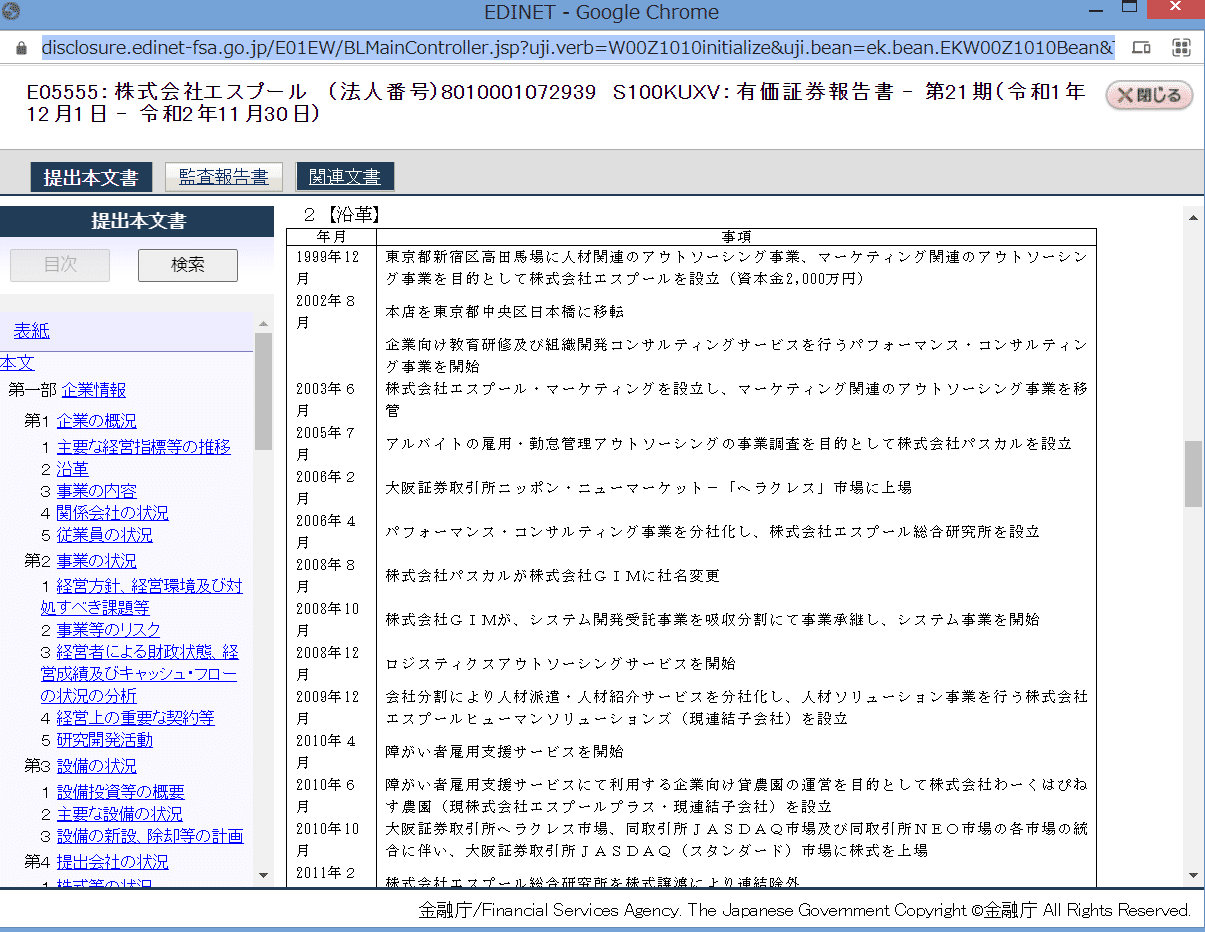

同じように、EDINETに掲載されている有価証券報告書からも会社の歴史を知ることができます。

EDINETとは、金融庁の金融商品取引法に基づく有価証券報告書等の開示書類に関する電子開示システムのことで、誰でも無料で見ることができます。

上場会社は各決算期に決算書(有価証券報告書・四半期報告書等)を作る必要があり、それらがこのサイトに掲載されることになります。

特に、年1回開示される有価証券報告書は情報の宝庫であり、これをファンダメンタル分析で使わない手はありません。

EDINET上でエスプールの有価証券報告書(2020年11月期)を見ると、会社の歴史が記載されています。

会社ホームページと同じ内容が載っています。

❷会社の事業概要の理解の方法

続いては、会社の事業概要の理解の方法です。

要するに、会社が何で儲けているかを知るということですね。

これは、3つの方法があります。

①有価証券報告書の「事業の内容」を見る

②会社ホームページや会社作成の決算説明資料を見る

③アナリストが無料で公表しているレポートを見る

①有価証券報告書の「事業の内容」を見る

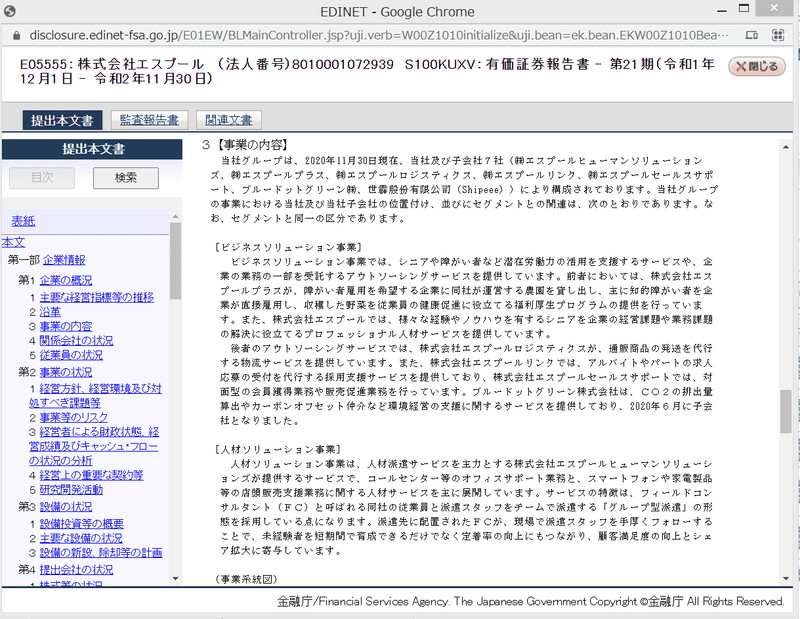

EDINETより有価証券報告書の「事業の内容」を見ることで情報を取得できます。

エスプールの場合は以下の通り。

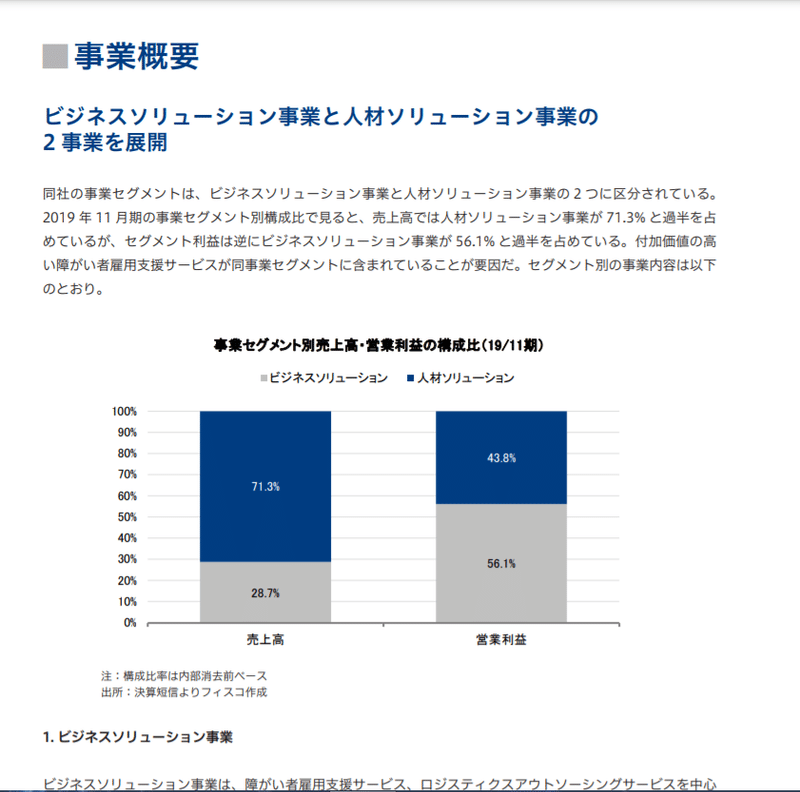

エスプールの場合は、ビジネスソリューション事業と、人材ソリューション事業の2つの事業からできていることがわかりますね。

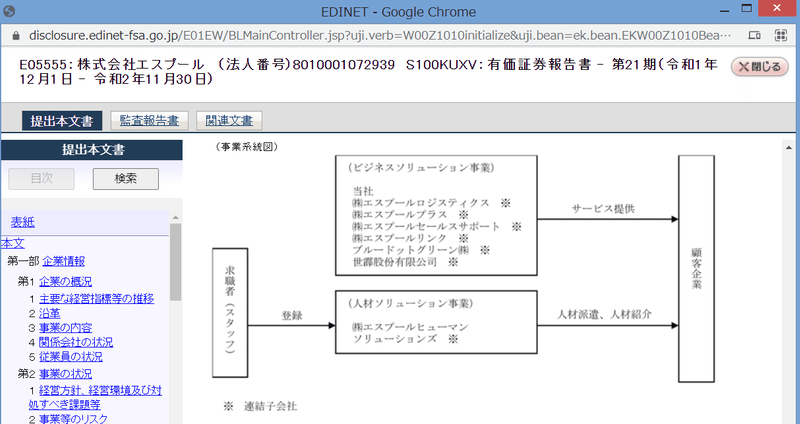

有価証券報告書の事業の内容で特筆すべきは「事業系統図」です。

このような図解は有価証券報告書独自のものなので、必ず目を通しておきましょう。

②会社ホームページや会社作成の決算説明資料を見る

会社ホームページの「事業紹介」等のページを見ることで会社事業を把握することができます。

ただ事業紹介のページは、どの会社も細かい製品仕様の説明等が含まれており情報過多になっています。

そのため、私は会社作成の決算説明資料に含まれる「事業説明資料」をみることをおすすめします。

会社作成の決算説明資料は、会社ホームページのIRのところにあります。

では実例をおみせします。

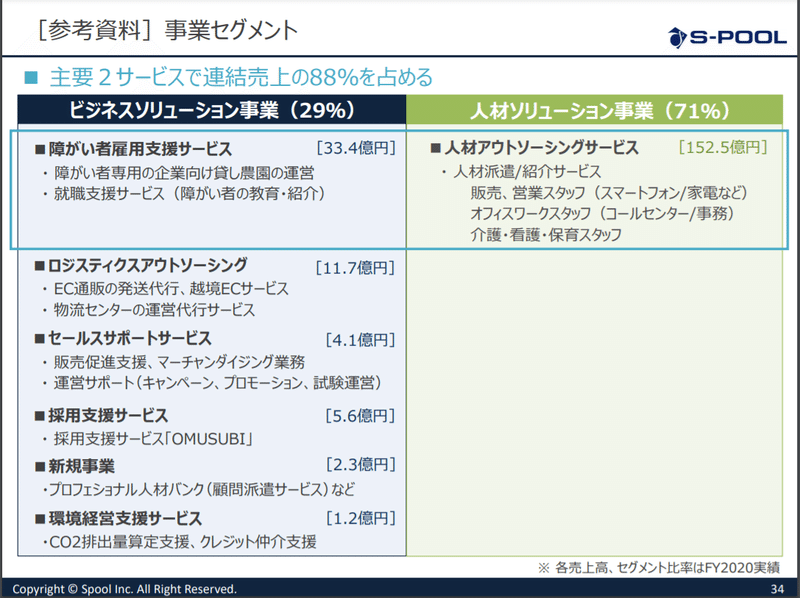

エスプールの場合は、このような資料があります。

■エスプール決算説明資料:

https://ssl4.eir-parts.net/doc/2471/ir_material_for_fiscal_ym/93546/00.pdf

ビジネスソリューション事業の中に6つの事業があること、人材ソリューション事業は人材アウトソーシングサービスで、具体的には人材派遣/紹介サービスであることが一目でわかりますね。

③アナリストが無料で公表しているレポートを見る

企業分析のプロであるアナリストが無料で企業分析レポートを開示している場合があります。

そのレポートの内容を見るというのもよい方法です。

では実例をおみせします。

エスプールの場合は、このような資料があります。

■フィスコ 企業調査レポート https://www.spool.co.jp/pdf/analyst/Fisco_spool20200210.pdf

アナリストレポートは、企業にヒアリングをして作成している場合があり、かなり細かい情報も持っているので、見つけたら必ず目を通しましょう。

見つけ方のコツは「(会社名) + 企業分析 」でググることです。

フィスコは結構多くの会社のレポートを出していますので、このページで検索してもいいですね。

❸同業他社との比較のノウハウ

次は同業他社との比較のノウハウについてお話しします。

具体的には以下の方法で行います。

1:バフェット・コードを使って同業他社を見つける

2:同業他社と財務指標の比較を行う

1:バフェット・コードを使って同業他社を見つける

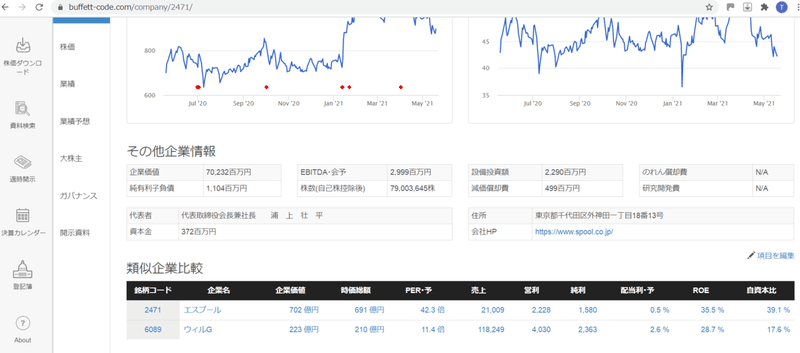

バフェット・コードというサイトを使って同業他社を見つけましょう。

画像のように、企業概要の一番下に「類似企業比較」という項目がありますので、そこで同業他社を見つけることができます。

自分で探さなくてもよいので簡単ですね。

エスプールの場合は、ウィルGが同業他社になります。

もし、同業他社の数をもっと増やしたい場合には、「同業他社の同業他社」をみるとよいですよ。

例えばエスプールの場合は、ウィルGしか表示されていないので、今度はウィルGの同業他社を調べてみることにします。

そうすると、ライクという会社が同業他社で出てきました。

以上から、エスプールの同業他社として

・ウィルG

・ライク

を選定することができるというわけです。

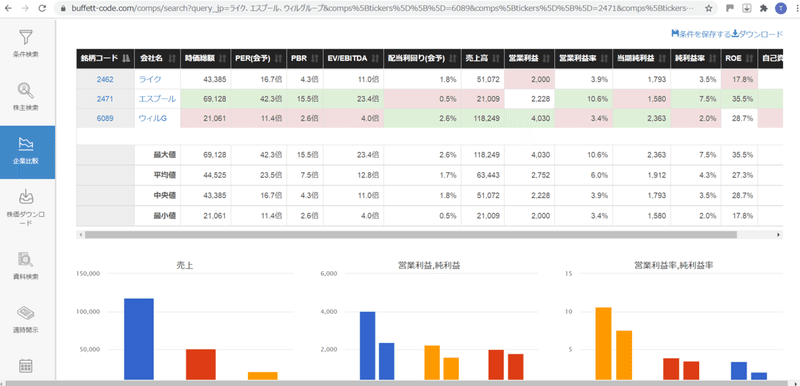

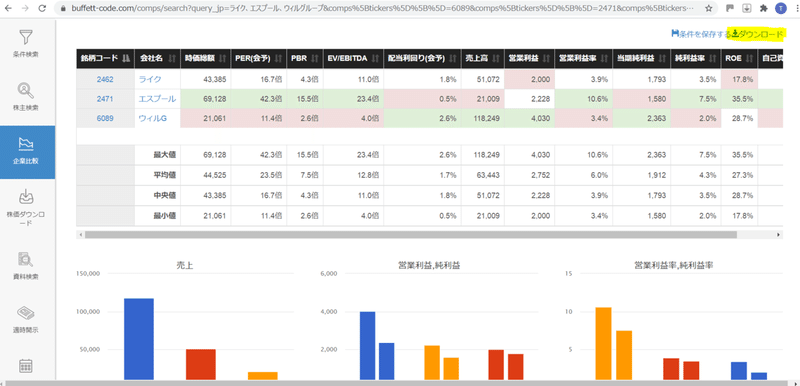

2:同業他社と財務指標の比較を行う

同業他社を見つけたら、財務指標の比較を行いましょう。

数値はバフェット・コードから簡単に取得できます。

左側のメニューの「企業比較」をクリックします。

次のページで分析対象会社と表示項目を選定してみましょう。

その後「比較を実行」をクリックします。

すると、こんな感じで結果が出てきます。

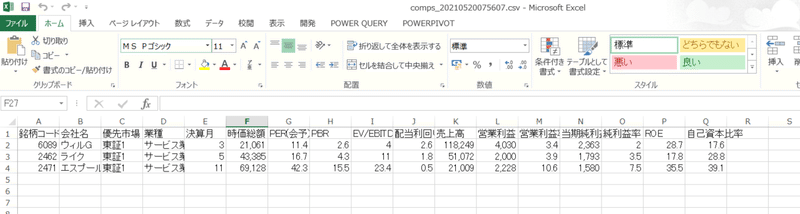

この画面だと分析しづらいので、数値をExcelにダウンロードしましょう。

画面の左側に「ダウンロード」のボタンがありますので、それをクリックします。

すると、こんなファイルがダウンロードできます。

これを使って分析していきましょう。

・・・といっても「どうやって分析すればいいかわからない!」と思われるかと思いますので、実例をお見せします。

エスプールの場合は以下のように分析できます。分析の際は先ほどのアナリストのレポートも使って分析しています。

=========================================

↓同業他社比較分析 スタート↓

同業他社として、以下2社と比較する

・ウィルグループ(人材派遣、業務請負、人材紹介を主とする人材ビジネス業)

・ライク(総合人材サービス事業、子育て支援サービス事業、介護関連サービス事業、マルチメディアサービス事業)

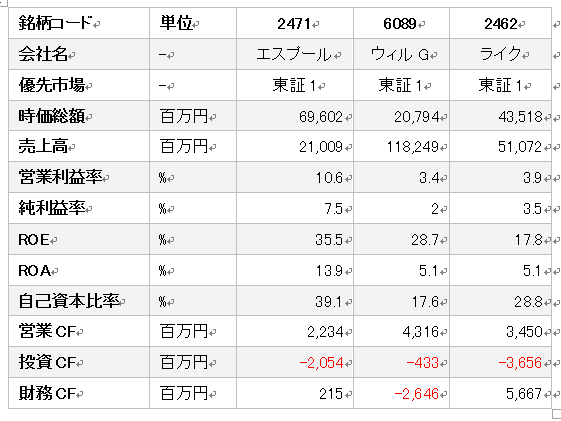

【時価総額・売上高について】

エスプールが3社の中で最も売上規模が小さいにも関わらず、時価総額は最も大きくなっている。これは以降で述べる利益率の高さを背景とした事業の優位性が見られるためと推察される。

【自己資本比率について】

エスプールが3社の中で最も自己資本比率が高く、長期的な財務安定性が高いといえる。

【営業利益率・純利益率について】

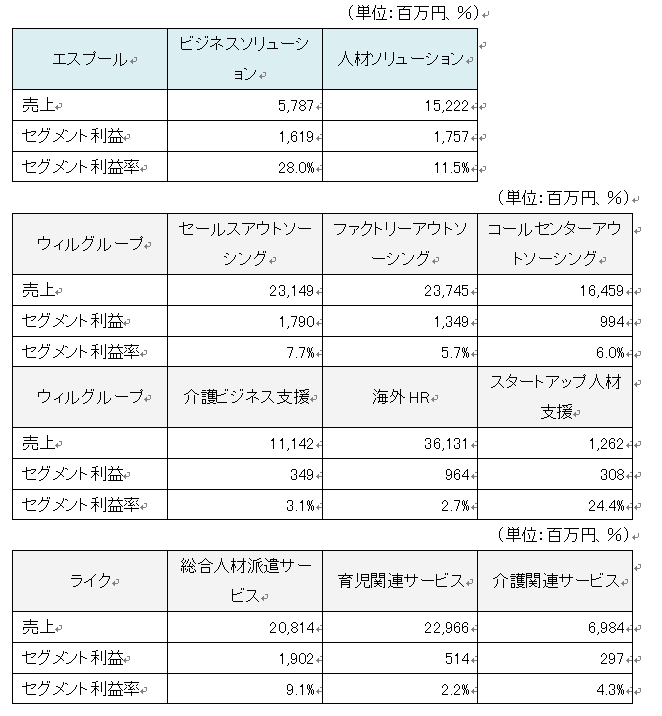

エスプールが、3社の中で最も高い営業利益率・純利益率となっている。その要因を探るため、以下事業別に分析を行う。

各社の事業別の売上・利益率・セグメント利益率は以下の通りである。

■ビジネスソリューション事業

ビジネスソリューション事業は、障がい者雇用支援サービス、ロジスティクスアウトソーシングサービスを中心に、セールスサポートサービス、採用支援サービス、新規事業などで構成されている。

2020年11月期の売上構成比で見ると、障がい者雇用支援サービスで約58%、ロジスティクスアウトソーシングで約20%と2つの事業で大半を占める。

また、利益構成でみると障がい者雇用支援サービスが同事業セグメントの90%を占める主力事業となっている。

以下では利益の大半を占める障がい者雇用支援サービスに焦点をあてる。

◆ 障がい者雇用支援サービス

[ビジネスモデル]

障がい者雇用支援サービスでは、障がい者専用の企業向け貸農園の運営と、障がい者の就労支援サービス等を子会社の(株)エスプールプラスで展開している。

同社が賃借した土地や建物内で養液栽培施設を構築し、「わーくはぴねす農園」として企業に貸し出し(栽培設備は販売)、同農園に従事する障がい者やその管理者を紹介することで収入を得るビジネスモデルとなる。

[利益率が高い要因]

本サービスの売上高は、契約時に得られる農園の設備販売収入(養液栽培設備の販売)のほか、農園管理収入や就業する障がい者及び管理者の人材紹介料で構成される。

販売初年度は設備販売収入と人材紹介料が計上されるため利益率が高くなるが、2年目以降は農園管理収入のみのため、利益率が低下する。

しかし、旺盛な障がい者雇用の需要を背景に、毎年設備販売収入と人材紹介料が計上されているため、本サービスの利益率が高くなっている。

■人材ソリューション事業

[ビジネスモデル]

人材ソリューション事業は、人材アウトソーシングサービスを主力とする子会社の(株)エスプールヒューマンソリューションズが展開する事業で、主にコールセンター業務や携帯電話、家電製品等の店頭販売支援業務への人材派遣サービスを行っている。

2020年11月期の売上構成比では、コールセンター業務が約8割となっている。

[利益率が高い要因]

7.事業及び企業の成長性に記載の通り、同事業売上は着実に伸びており、利益率も安定して10%程度を推移し、他社よりも高くなっている。

これは、現場常駐社員と派遣スタッフを組み合わせたグループ派遣の評価が高いためであると考えられる。

コールセンター向け派遣の競合ではウィルグループやCRGホールディングスなどがあるが、売上成長率はエスプールが最も高くなっており、業界内シェアも拡大していることが推察される。

出典:

フィスコ 企業調査レポート https://www.spool.co.jp/pdf/analyst/Fisco_spool20200210.pdf

https://www.fisco.co.jp/uploads/spool20200727.pdf

スポンサードリサーチレポート:https://ssl4.eir-parts.net/doc/2471/ir_material15/158411/00.pdf

エスプール会社HP:https://www.spool.co.jp/investor/management/plan.html

↑同業他社比較分析 エンド↑

=========================================

❹株主構成の理解の方法

次は、株主構成の理解の方法です。

株主構成を理解することで、いわゆる「もの言う株主」がどのくらいいるのかや、大株主がどのような人物かを把握することができます。

株主構成の理解の方法は以下のように行うことができます。

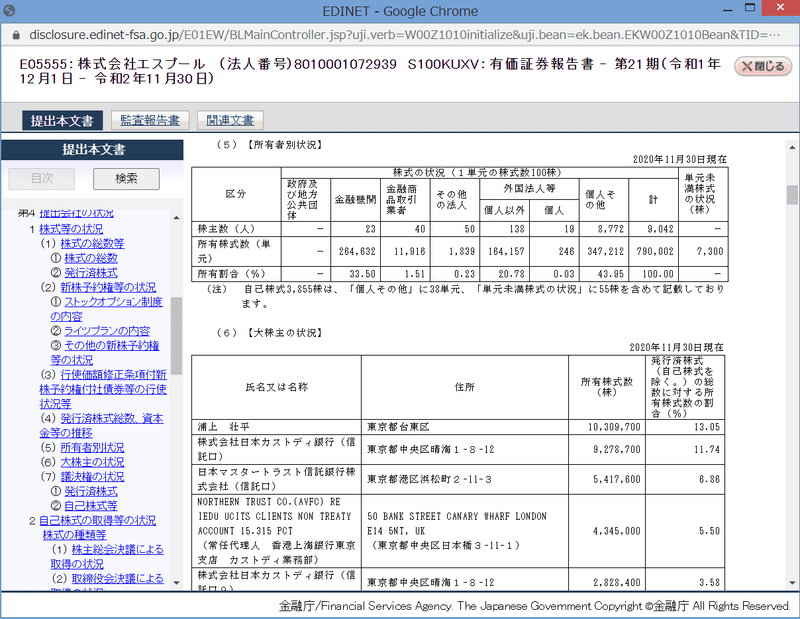

・有価証券報告書の「株式等の状況」の中の【所有者別状況】と【大株主の状況】をみる

実際に、エスプールの有価証券報告書の「株式等の状況」の中の【所有者別状況】と【大株主の状況】をみてみましょう。

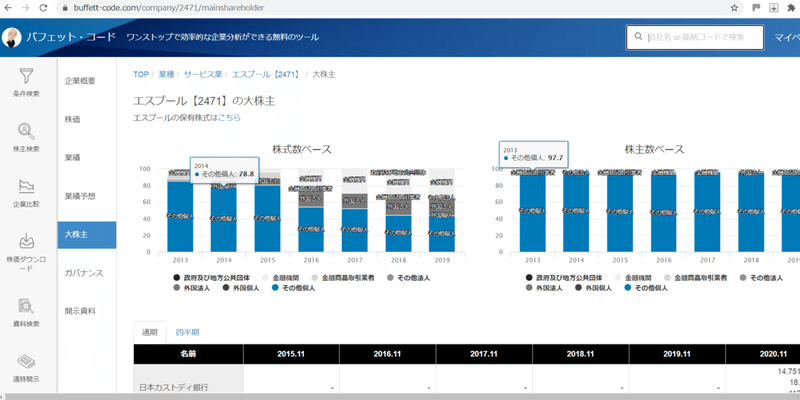

ちなみに、バフェット・コードでも株主構成を把握することができますよ。

こちらは過去5年間の推移をみることができます。

❺経営者の質を見る方法

次は経営者の分析です。

経営者の分析とは、どのような経歴の人が会社の役員になっているかを把握・分析するということです。

この分析を行うことにより、多様性を重視するのか・内部昇格が多いのか、外部からの採用が多いのかといった情報を取得することができます。

それにより、今後会社がどのような方向に向かおうとしているのかを推察することができるようになります。

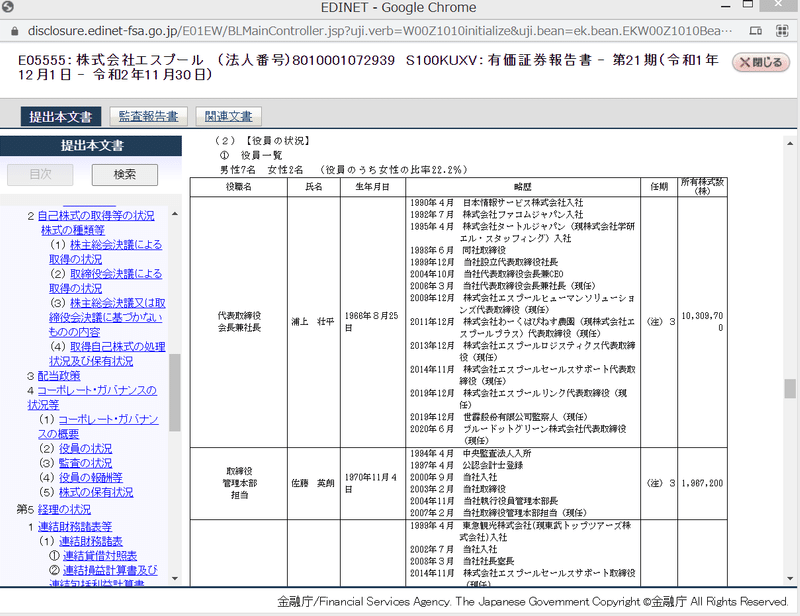

どのような経歴の人が会社の役員になっているかを把握・分析するための方法は、

・有価証券報告書の「コーポレート・ガバナンスの状況等」の【役員の状況】をみる

ことです。

エスプールの場合は以下の通りです。

エスプールの場合は、女性比率22.2%と日本の上場企業という観点からみて高い水準にあることがわかりますね。

また、取締役の出身母体を確認すると、観光業出身者、ベンチャーキャピタル出身者、公認会計士、弁護士等が含まれており、多様な価値観を経営に取り込もうとする意識が垣間見えます。

❻事業及び企業の成長性を予想する方法

これはやり方としては、②会社の事業概要の理解の方法と同様に、

①有価証券報告書の「事業の内容」を見る

②会社ホームページや会社作成の決算説明資料を見る

③アナリストが無料で公表しているレポートを見る

ことでできます。

特に③が役立ちます。アナリストのレポートは今後の成長性についての記述が含まれていることがるので、その文言を読みながら自分なりの予想を立ててみることをおすすめします。

では具体例をお示しします。

エスプールの場合は以下のようになります。

=======================================

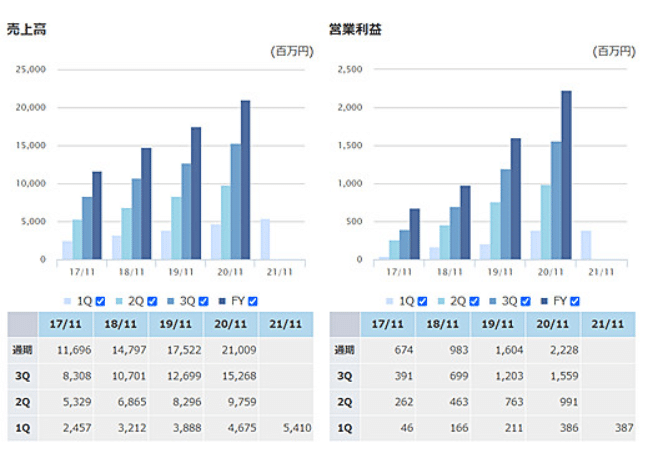

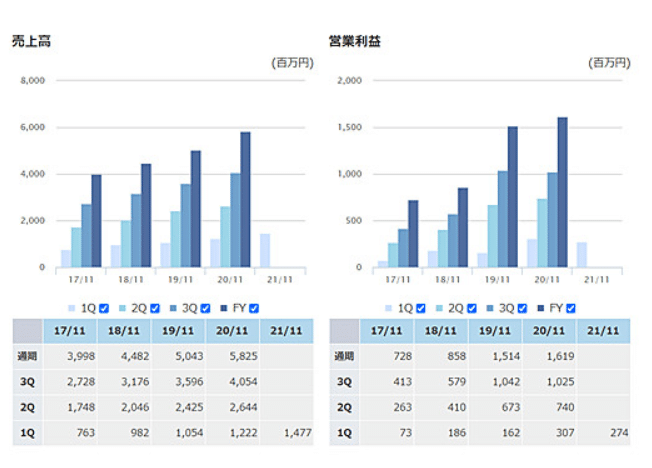

売上・利益とも順調に拡大傾向にある。全社ベース・及び各事業別の売上及び営業利益の推移は以下の通り。

【全社ベース】

【事業別】

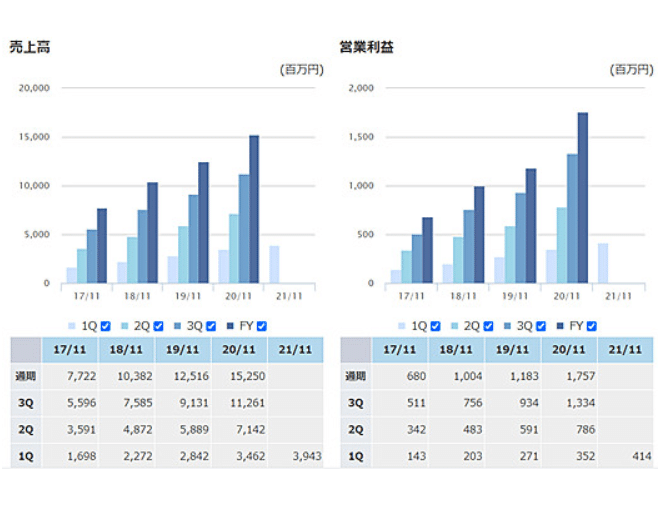

◆ビジネスソリューション事業

◆人材ソリューション事業

【ビジネスソリューション事業の今後の成長性】

ビジネスソリューション事業は、障がい者雇用支援サービス、ロジスティクスアウトソーシングサービスを中心に、セールスサポートサービス、採用支援サービス、新規事業などで構成されている。

2020年11月期の売上構成比で見ると、障がい者雇用支援サービスで約58%、ロジスティクスアウトソーシングで約20%と2つの事業で大半を占める。

また、利益構成でみると障がい者雇用支援サービスが同事業セグメントの90%を占める主力事業となっている。

以下では利益の大半を占める障がい者雇用支援サービスに焦点をあてる。

本サービスの売上高は、契約時に得られる農園の設備販売収入(養液栽培設備の販売)のほか、農園管理収入や就業する障がい者及び管理者の人材紹介料で構成される。

販売初年度は設備販売収入と人材紹介料が計上されるため利益率が高くなるが、2年目以降は農園管理収入のみのため、利益率が低下する。

しかし、旺盛な障がい者雇用の需要を背景に、毎年設備販売収入と人材紹介料が計上されているため、本サービスの利益率が高くなっている。

本サービスでリスクとなるものとして、他社の参入による売上及び利益率低下が考えられる。そのため、本サービスの参入障壁について以下検討する。

⑴ 制度的な障壁

本サービスを行うためには職業安定法に基づく許認可が必要である。よって、制度的な障壁が存在しているといえる。

⑵ 大規模設備と規模の経済による障壁

貸農園のための土地の仕入れ及び障がい者及びその管理者の人材紹介について、規模の経済が働くといえる。よって、規模の経済による障壁が存在しているといえる。

⑶ コスト優位性による障壁

障がい者の教育には独自のノウハウが必要であり、エスプールに一定の優位性がある。よって当該優位性が障壁となる。

⑷ 差別的優位性による障壁

エスプールは本サービスにおける一定のブランドを確立しているといえ、それが参入障壁になる。

⑸ 資本調達に関する障壁

本サービスを行うには土地の仕入れなどで一定の資金が必要であり、資金力がある会社しか参入できない。

よって、資本調達に関する一定の参入障壁が存在しているといえる。

よって、本サービスの参入障壁は高く、外資を含む他企業が続々と本サービスに参入することは想定されない。

ただし、参入可能性が全くないとは言えないため、他社の参入があった場合、特に資本力が強い会社が参入してきた場合には留意する必要がある。

【ビジネスソリューション事業の今後の成長性】

人材ソリューション事業は、人材アウトソーシングサービスを主力とする子会社の(株)エスプールヒューマンソリューションズが展開する事業で、主にコールセンター業務や携帯電話、家電製品等の店頭販売支援業務への人材派遣サービスを行っている。

2020年11月期の売上構成比では、コールセンター業務が約8割となっている。

コールセンターは長期的にはAIによる代替が進むことから、同事業の売上を拡大するためには異なる業種・業態への派遣サービスを開拓していくことが必要である。

この点、エスプールの中期経営計画では、EC・人事・行政分野への進出を計画している。

コールセンターの需要が減少する前に、当該分野への着実な進出を図れるかどうかが今後の課題となろう。

利益率については、現場常駐社員と派遣スタッフを組み合わせたグループ派遣の評価をいかに高めていけるかにかかっているといえる。

また、同一労働同一賃金制の導入によって、値上げが浸透することになれば、利益率向上が期待できるだろう。

出典:

フィスコ 企業調査レポート https://www.spool.co.jp/pdf/analyst/Fisco_spool20200210.pdf

https://www.fisco.co.jp/uploads/spool20200727.pdf

スポンサードリサーチレポート:https://ssl4.eir-parts.net/doc/2471/ir_material15/158411/00.pdf

エスプール会社HP:https://www.spool.co.jp/investor/management/plan.html

=======================================

❼収益性以外の財務諸表に関する分析の方法

最後に、収益性以外の財務諸表に関する分析の方法をご紹介します。

(収益性の分析は、すでに❻で実施済み)

収益性以外の財務諸表の分析では以下の3つを行います。

①運転資本の必要性

②キャッシュフロー創出能力

③財務上の懸念点があるかどうかの分析

①運転資本の必要性

運転資本とは、事業を行うにあたって恒常的に必要となる資金のことをいい、通常以下の算式で表されます。

運転資本=売上債権+棚卸資産ー仕入債務

この運転資本を計算することで、会社が事業を行う上でどのくらい資金が必要なのかを計算できます。

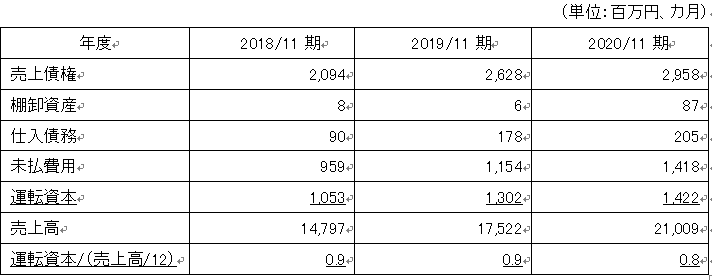

では、エスプールで実際に分析をしてみましょう。

====================================

運転資本=売上債権+棚卸資産―仕入債務―未払費用(※)として算出する。

(※運転資本には、通常、未払費用を控除しないが、人材派遣というビジネスの特性上、派遣者に関する未払給与・未払保険料等が未払費用に含まれていると推察し、より実態に沿った運転資本を計算する観点から、未払費用を控除することとする)

過去3年間の運転資本は以下の通り。

概ね1カ月の売上分が運転資本として必要といえる。

短期借入金の推移を見ると、’18/11期:1,100百万円 → ‘19/11期:1,450百万円 → ‘20/11期:2,350百万円と 運転資本 < 短期借入金となっており、必要な運転資本を短期借入金で賄っていることがうかがえる。

===================================

こんな感じですね。

②キャッシュフロー創出能力

次はキャッシュフローの分析についてです。

これは、有価証券報告書に含まれる「キャッシュフロー計算書」を用いて分析を行います。

キャッシュフロー計算書って何?という方はこちらの記事をご覧ください。

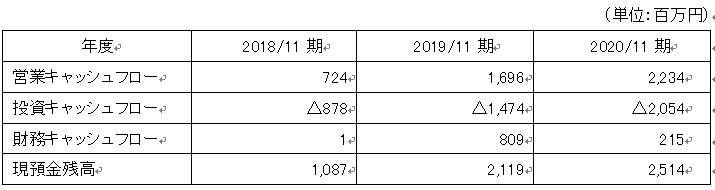

では、エスプールで実際に分析をしてみましょう。

====================================

過去3年間のキャッシュフローの推移は以下の通り。

安定して営業キャッシュフローを創出できており、投資キャッシュフローを賄えている水準であるといえる。キャッシュフローの創出能力に特段の懸念点は見当たらない。

====================================

③財務上の懸念点があるかどうかの分析

最後は「財務上の懸念点があるかどうかの分析」です。

これは、以下項目を見て検討します。

・利益剰余金

・流動比率

・自己資本比率

流動比率・自己資本比率って何?という方は、こちらの記事をご覧ください。

では、エスプールで実際に分析をしてみましょう。

====================================

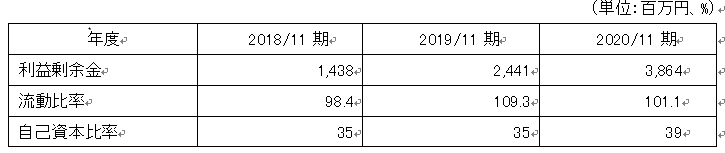

財務安定性を検討する観点で、過去3年間の利益剰余金・流動比率・自己資本比率を確認する。

順調に利益剰余金が積みあがっており、直近年度(2020/11期では)流動比率100%以上、自己資本比率30%以上を確保できているため、短期及び長期の財務安定性に特段の懸念点は見られない。

====================================

おわりに

以上で、ファンダメンタル分析を実例付きでご紹介させていただきました。

かなりのボリュームだったと思いますので、少しずつ消化していただければ幸いです。

感想を是非お待ちしております。

Twitterで感想をメンション付きでツイートしてくれれば、いいね・RTさせていただきます(Twitter:@haru_2006pp)

また、ファンダメンタル分析は面白いですが、なかなか時間がかかるもの。

そこで、わたしがココナラでこのようなサービスを提供していますので、良かったらご利用ください。

では、別の記事でまたお会いしましょう。

最後までお付き合いいただき、ありがとうございました。

コメント