この記事では、「流動資産」の1項目である「営業債権」について解説します。

「流動資産」ってなに?という方は、こちらの記事を見てくださいね。

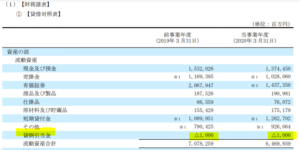

営業債権には主に、①受取手形、②売掛金、③電子記録債権、④貸倒引当金が含まれています。

以下それぞれについて解説していきますね。

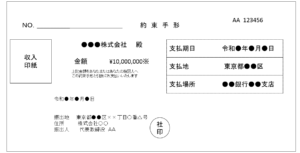

①受取手形(うけとりてがた)

ビジネスにおける取引先への決済方法には、即日現金払い以外に一定期間支払いを延長する方法があります。

そのひとつに商業手形を振り出すという支払方法があります。

商業手形を受け取った場合、その手形を受取手形と呼びます。

受取手形は、通常、決済期日が60日先、90日先等に指定されており、売掛金より資金回収までの期間が長いという特徴があります。

②売掛金(うりかけきん)

売掛金とは、商品を売り上げたときに、後日その代金を受け取れる権利のことです。

会社同士の取引では継続的な取引になることが多く、その都度人件費や手数料を割いて代金を支払っていては、無駄な費用がかかってしまいます。

そこで、後日まとめて代金を支払う約束をし、取引の効率化を図ったのが売掛金です。

③電子記録債権(でんし きろく さいけん)

電子記録債権とは、従来の売掛金や受取手形とは異なり、電子的に記録されることによって発生する新しい金銭債権のことです。

受取手形では、手形を振り出す時には、銀行が交付する指定の用紙に必要事項を記入し、その紙をやりとりしていました。

しかし、電子記録債権では、取引によって電子記録債権が発生したことを電子債権記録機関(※)に知らせ、記録原簿に記録することによって債権が発生します。

(※)電子債権記録機関は、三菱UFJ銀行、三井住友銀行、みずほ銀行、全国銀行協会の4つの機関が電子債権記録機関としての認可を受け、それぞれが電子記録債権の取り扱いを始めました。

④貸倒引当金(かしだおれ ひきあてきん)

まず、貸倒れとは、得意先から売掛金や受取手形の代金が受け取れなくなってしまうことです。

売掛金や受取手形の代金が受け取れなくなってしまうパターンとしては、

・得意先の倒産

・倒産はしていないけど、何らかの事情でお金を払えない などがあります。

こういった貸倒れはビジネス上一定の確率で起こりうると考えられるので、会社は決算時に、将来貸倒れる可能性がある売掛金や受取手形がどのくらいあるかを見積もって準備します。

これを貸倒引当金として計上します。

貸借対照表では、資産のマイナス項目として(△貸倒引当金)のように表示されます。

コメント